ÜNLÜ & Co, halka arz kapsamında 31 Mayıs-01 Haziran 2021 tarihlerinde talep toplamaya çıkıyor. Sermaye Piyasası Kurulu (SPK) tarafından halka arz başvurusu onaylanan ÜNLÜ & Co payları için halka arz fiyatı 6,9 TL olarak belirlendi BASIN BÜLTENİ – 28.05.2021 Türkiye’nin öncü yatırım hizmetleri ve varlık yönetimi grubu ÜNLÜ Yatırım Holding A.Ş.’nin (ÜNLÜ & Co), halka arzına ilişkin başvuru Sermaye Piyasası Kurulu (SPK) tarafından onaylandı. Hem sermaye artırımı hem de ortak satışı yöntemleri kullanılarak yapılacak halka arz için fiyat 6,9 TL olarak belirlenirken, talep toplama 31 Mayıs-01 Haziran 2021 tarihlerinde gerçekleşecek.Halka arz için Yapı Kredi Yatırım Menkul Değerler A.Ş. liderliğinde toplam otuz aracı kurumdan oluşan bir konsorsiyum oluşturuldu. Halka arz edilecek şirket paylarının 50’si yurt içi bireysel yatırımcılara, 40’ı yurt içi kurumsal yatırımcılara, 10’u da yurt dışı kurumsal yatırımcılara tahsis edildi. Halka arzdan sonra şirketin halka açıklık oranının 26 olması öngörülüyor. Ek satışın yapılmayacağı halka arzda sermaye artırımının 37.269.158 TL nominal değerli paylar (82), ortak satışının da 8.263.851 TL nominal değerli paylar (18) için olması planlandı.Kurulduğu günden bu yana geçen 25 yılda yatırım hizmetleri ve varlık yönetimi alanlarında yürüttüğü faaliyetleriyle sektörünün öncü gruplarından biri olan ÜNLÜ & Co, 2020 yılını 603 milyon TL aktif büyüklük, 242 milyon TL brüt kâr ile kapattı. Gelirlerinin 77’si devamlı gelirlerden oluşan ÜNLÜ & Co’nun 2020 yılı net kârı 61 milyon TL, özkaynak kârlılığı ise 27 olarak gerçekleşti. Son üç yılda düzenli olarak artış trendinde seyreden şirketin brüt kârı 2018 yılında 161 milyon TL iken 2019 yılında 174 milyon TL’ye ve 2020 yılında da 242 milyon TL’ye ulaştı.Halka Arz Geliri Faaliyetlerin Geliştirilmesi ve Yeni Yatırımlar İçin KullanılacakTürkiye’nin ilk birleşme ve satın alma şirketi olarak 1996 yılında kurulan ÜNLÜ & Co’da kurucu ortak Mahmut L. Ünlü’nün 84,3, Wellcome Trust’ın 9,8, Standard Bank’ın 4,4 ve şirket çalışanlarının 1,5 payı bulunuyor. Merkezi İstanbul’da olan ÜNLÜ & Co; İstanbul- Bağdat Caddesi, Ankara ve İzmir şubeleri ile ülkemizdeki hizmet ağını geliştirirken; New York ve Londra’daki iştirakleri ile de uluslararası piyasalarda Türkiye’nin yatırım elçiliğini yapmaya devam ediyor.Hedeflerinin, kökleri sağlam, uluslararası piyasalarda adından söz ettiren bir yapı kurmak olduğunu vurgulayan ÜNLÜ & Co Yönetim Kurulu Başkanı ve CEO’su Mahmut L. Ünlü, “Halka arzdan elde edilecek geliri faaliyetlerimizin geliştirilmesi ve yeni yatırımlar için kullanacağız. Amacımız, 100 yıl sonra da varlığını sürdürecek, başarılı, lider, önder, girişimci ruhunu koruyan bir yatırım bankacılığı grubu oluşturmak.” dedi.Halka Arz, Kurumsal Yapıyı DestekleyecekUluslararası piyasalarda rekabet edebilmenin tek yolunun müşteri odaklılık ve kurumsal yapı olduğuna dikkat çeken Mahmut L. Ünlü halka arz ve yatırım bankacılığı lisansıyla, 1996 yılında kurdukları bağımsız satın alma ve birleşme danışmanlığı şirketine yeni stratejilerle değer katmayı ve yatırımcının değerini bilen çözümler üretmeye devam etmeyi hedeflediklerini vurguladı.Toplumdan aldıklarını topluma vermeyi ilke edindikleri söyleyen Ünlü; grup bünyesinde yürütülen kurumsal sosyal sorumluluk projeleri kapsamında “Girişimcilik, eğitim ve kadının iş hayatındaki rolü” alanlarındaki çalışmalarını sürdüreceklerini de ifade etti.ÜNLÜ & Co Hakkında1996 yılında kurulan ÜNLÜ & Co Grubu, 1998’den bugüne gerçekleştirdiği 110 başarılı işlem ile Türkiye’nin lider birleşme ve satın alma danışmanı oldu. Şirket ayrıca, 2010’dan bugüne gerçekleşen toplam işlem adedi, toplam sınır ötesi işlem adedi, toplam özel fon işlem adedi sıralamalarında da lider konumda. (Kaynak: Mergermarket)ÜNLÜ & Co Grubu, 2010-2020 yılı arasındaki halka arzlar, ikincil halka arzlar ve hızlandırılmış talep toplama (accelerated book building) işlemlerini içeren sermaye piyasası işlemlerinde, özelleştirmeler hariç 22 pazar payı, 32 işlem ve 3 milyar dolarlık işlem tutarı ile tüm finans kurumları içinde lider pozisyonda yer alıyor. (Kaynak: Bloomberg)Türkiye’nin lider tahsili gecikmiş alacak yönetimi şirketlerinden biri İstanbul Varlık, 310 milyon TL’nin üzerinde yatırım ile 3,7 milyar TL anapara büyüklüğünde portföye sahip.ÜNLÜ & Co ayrıca çatısı altında faaliyet gösteren DAHA Yatırım Danışmanlığı ile nitelikli bireysel ve kurumsal müşterilere kişiye özel yatırım danışmanlığı hizmeti sunuyor. DAHA faaliyetleri kapsamında yönetilen varlıkların tutarı 2020 yıl sonu itibarıyla 4 milyar TL seviyesinde. Varlık Yönetim hizmetlerinde ise, 280’den fazla çalışanıyla Tahsili Gecikmiş Alacak Yönetimi alanlarında faaliyet gösteriyor. Fon ve Portföy Yönetimi ve Tahsili Gecikmiş Alacaklar Yönetimi grubu altında yönetilen varlık tutarı ise yaklaşık 4,46 milyar TL’ye ulaştı.Merkezi İstanbul’da olan ve 500’e yakın çalışanıyla faaliyet gösteren ÜNLÜ & Co Grubu’nun ayrıca İstanbul- Bağdat Caddesi, Ankara ve İzmir’de şubeleri, New York ve Londra’da ise iştirakleri bulunuyor.Kaynak: (BHA) - Beyaz Haber Ajansı

ÜNLÜ & Co, halka arz kapsamında 31 Mayıs-01 Haziran 2021 tarihlerinde talep toplamaya çıkıyor. Sermaye Piyasası Kurulu (SPK) tarafından halka arz başvurusu onaylanan ÜNLÜ & Co payları için halka arz fiyatı 6,9 TL olarak belirlendi

BASIN BÜLTENİ – 28.05.2021 Türkiye’nin öncü yatırım hizmetleri ve varlık yönetimi grubu ÜNLÜ Yatırım Holding A.Ş.’nin (ÜNLÜ & Co), halka arzına ilişkin başvuru Sermaye Piyasası Kurulu (SPK) tarafından onaylandı. Hem sermaye artırımı hem de ortak satışı yöntemleri kullanılarak yapılacak halka arz için fiyat 6,9 TL olarak belirlenirken, talep toplama 31 Mayıs-01 Haziran 2021 tarihlerinde gerçekleşecek.

Halka arz için Yapı Kredi Yatırım Menkul Değerler A.Ş. liderliğinde toplam otuz aracı kurumdan oluşan bir konsorsiyum oluşturuldu. Halka arz edilecek şirket paylarının 50’si yurt içi bireysel yatırımcılara, 40’ı yurt içi kurumsal yatırımcılara, 10’u da yurt dışı kurumsal yatırımcılara tahsis edildi. Halka arzdan sonra şirketin halka açıklık oranının 26 olması öngörülüyor. Ek satışın yapılmayacağı halka arzda sermaye artırımının 37.269.158 TL nominal değerli paylar (82), ortak satışının da 8.263.851 TL nominal değerli paylar (18) için olması planlandı.

Kurulduğu günden bu yana geçen 25 yılda yatırım hizmetleri ve varlık yönetimi alanlarında yürüttüğü faaliyetleriyle sektörünün öncü gruplarından biri olan ÜNLÜ & Co, 2020 yılını 603 milyon TL aktif büyüklük, 242 milyon TL brüt kâr ile kapattı. Gelirlerinin 77’si devamlı gelirlerden oluşan ÜNLÜ & Co’nun 2020 yılı net kârı 61 milyon TL, özkaynak kârlılığı ise 27 olarak gerçekleşti. Son üç yılda düzenli olarak artış trendinde seyreden şirketin brüt kârı 2018 yılında 161 milyon TL iken 2019 yılında 174 milyon TL’ye ve 2020 yılında da 242 milyon TL’ye ulaştı.

Halka Arz Geliri Faaliyetlerin Geliştirilmesi ve Yeni Yatırımlar İçin Kullanılacak

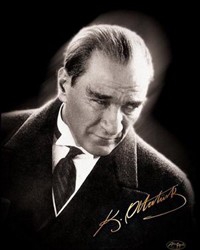

Türkiye’nin ilk birleşme ve satın alma şirketi olarak 1996 yılında kurulan ÜNLÜ & Co’da kurucu ortak Mahmut L. Ünlü’nün 84,3, Wellcome Trust’ın 9,8, Standard Bank’ın 4,4 ve şirket çalışanlarının 1,5 payı bulunuyor. Merkezi İstanbul’da olan ÜNLÜ & Co; İstanbul- Bağdat Caddesi, Ankara ve İzmir şubeleri ile ülkemizdeki hizmet ağını geliştirirken; New York ve Londra’daki iştirakleri ile de uluslararası piyasalarda Türkiye’nin yatırım elçiliğini yapmaya devam ediyor.

Hedeflerinin, kökleri sağlam, uluslararası piyasalarda adından söz ettiren bir yapı kurmak olduğunu vurgulayan ÜNLÜ & Co Yönetim Kurulu Başkanı ve CEO’su Mahmut L. Ünlü, “Halka arzdan elde edilecek geliri faaliyetlerimizin geliştirilmesi ve yeni yatırımlar için kullanacağız. Amacımız, 100 yıl sonra da varlığını sürdürecek, başarılı, lider, önder, girişimci ruhunu koruyan bir yatırım bankacılığı grubu oluşturmak.” dedi.

Halka Arz, Kurumsal Yapıyı Destekleyecek

Uluslararası piyasalarda rekabet edebilmenin tek yolunun müşteri odaklılık ve kurumsal yapı olduğuna dikkat çeken Mahmut L. Ünlü halka arz ve yatırım bankacılığı lisansıyla, 1996 yılında kurdukları bağımsız satın alma ve birleşme danışmanlığı şirketine yeni stratejilerle değer katmayı ve yatırımcının değerini bilen çözümler üretmeye devam etmeyi hedeflediklerini vurguladı.

Toplumdan aldıklarını topluma vermeyi ilke edindikleri söyleyen Ünlü; grup bünyesinde yürütülen kurumsal sosyal sorumluluk projeleri kapsamında “Girişimcilik, eğitim ve kadının iş hayatındaki rolü” alanlarındaki çalışmalarını sürdüreceklerini de ifade etti.

ÜNLÜ & Co Hakkında

1996 yılında kurulan ÜNLÜ & Co Grubu, 1998’den bugüne gerçekleştirdiği 110 başarılı işlem ile Türkiye’nin lider birleşme ve satın alma danışmanı oldu. Şirket ayrıca, 2010’dan bugüne gerçekleşen toplam işlem adedi, toplam sınır ötesi işlem adedi, toplam özel fon işlem adedi sıralamalarında da lider konumda. (Kaynak: Mergermarket)

ÜNLÜ & Co Grubu, 2010-2020 yılı arasındaki halka arzlar, ikincil halka arzlar ve hızlandırılmış talep toplama (accelerated book building) işlemlerini içeren sermaye piyasası işlemlerinde, özelleştirmeler hariç 22 pazar payı, 32 işlem ve 3 milyar dolarlık işlem tutarı ile tüm finans kurumları içinde lider pozisyonda yer alıyor. (Kaynak: Bloomberg)

Türkiye’nin lider tahsili gecikmiş alacak yönetimi şirketlerinden biri İstanbul Varlık, 310 milyon TL’nin üzerinde yatırım ile 3,7 milyar TL anapara büyüklüğünde portföye sahip.

ÜNLÜ & Co ayrıca çatısı altında faaliyet gösteren DAHA Yatırım Danışmanlığı ile nitelikli bireysel ve kurumsal müşterilere kişiye özel yatırım danışmanlığı hizmeti sunuyor. DAHA faaliyetleri kapsamında yönetilen varlıkların tutarı 2020 yıl sonu itibarıyla 4 milyar TL seviyesinde. Varlık Yönetim hizmetlerinde ise, 280’den fazla çalışanıyla Tahsili Gecikmiş Alacak Yönetimi alanlarında faaliyet gösteriyor. Fon ve Portföy Yönetimi ve Tahsili Gecikmiş Alacaklar Yönetimi grubu altında yönetilen varlık tutarı ise yaklaşık 4,46 milyar TL’ye ulaştı.

Merkezi İstanbul’da olan ve 500’e yakın çalışanıyla faaliyet gösteren ÜNLÜ & Co Grubu’nun ayrıca İstanbul- Bağdat Caddesi, Ankara ve İzmir’de şubeleri, New York ve Londra’da ise iştirakleri bulunuyor.

Kaynak: (BHA) - Beyaz Haber Ajansı

Yorum Yazın